汽车分期需要什么条件_办理车贷必备的5个关键条件

办理汽车分期贷款,您需要满足以下核心条件:年满18周岁且具备完全民事行为能力的中国公民、拥有稳定的工作和收入来源、个人征信记录良好、提供清晰的居住证明,以及符合贷款机构的其他特定要求。 满足这些条件,将大大提高您成功办理车贷的几率,让您的购车梦想更近一步。

在当今社会,汽车已经成为许多家庭不可或缺的交通工具。然而,一次性全款购车对于不少人来说,无疑是一笔不小的开销。因此,汽车分期贷款(俗称“车贷”)便成为了一个既方便又实惠的选项,让您无需“掏空家底”也能轻松把爱车开回家。但想要顺利申请到车贷,可不是人人都能行的,银行或汽车金融机构会有一套严格的“门槛”来筛选合格的申请者。那么,办理汽车分期贷款究竟需要满足哪些条件呢?今天,我们就来为您详细解读办理车贷必备的五大关键条件,帮您拨开云雾,理清思路。

详细解读五大关键条件

办理车贷,就像一场“信用考试”,银行或金融机构需要全面评估您的还款能力和信用风险。以下是您需要重点关注的五个核心条件:

一、身份和年龄要求:合法公民的“准入证”

这是最基础的“硬杠杠”,就像您进入一个俱乐部的“入场券”一样。

年龄限制: 通常情况下,申请人必须是年满18周岁且具备完全民事行为能力的中国公民。这意味着您必须是成年人,能够独立承担法律责任。虽然大多数机构将上限设定在60周岁左右,但也有部分机构会将退休年龄考虑在内,将上限放宽至65周岁甚至更高,具体需咨询贷款机构。

身份证明: 您需要提供有效的居民身份证件。如果涉及外籍人士或港澳台居民,则需要提供相应有效的身份证明文件。这是为了核实您的身份信息,确保贷款的合法性和真实性。

二、稳定的收入来源:还款能力的“压舱石”

收入是支撑您按时还款的基石,就像一艘船的“压舱石”,决定了它在风浪中能否平稳航行。金融机构会非常看重这一点。

工作稳定性: 您最好拥有一份稳定、持续的工作,这是衡量您未来收入预期的重要指标。在同一家单位工作时间越长,越能体现您的职业稳定性,这在贷款审批中会是一个加分项。一般来说,工作满半年或一年以上会更容易获得青睐。

收入证明: 您需要提供能够证明您还款能力的收入材料,常见的包括:

银行流水: 这是最直接的证明,通常需要提供近半年到一年的银行工资流水,展示您的月收入情况。

工资单/收入证明: 由您的工作单位出具的加盖公章的工资证明或收入证明。

个税缴纳证明: 部分机构可能会要求提供个人所得税的缴纳凭证,以核实收入的真实性。

负债情况: 银行还会综合评估您的家庭收入与现有负债比例,例如您是否还有房贷、其他消费贷等。如果您的月收入大部分都用于偿还现有债务,那么即便收入看上去不错,也可能被认为还款能力不足。一般来说,月供支出不超过月收入的50%是比较安全的范围。

三、良好的个人征信:金融世界的“信用名片”

征信报告堪称您的“金融身份证”或“信用名片”,它记录了您过往的借贷行为,是银行评估您信用状况最重要的依据,就像您的个人“信用履历”。

征信报告的重要性: 银行会通过中国人民银行征信中心查询您的个人征信报告。报告中会详细记录您的信用卡使用情况、房贷、其他贷款的还款记录,甚至包括公共事业缴费记录等。

不良记录的影响: 任何逾期还款、欠款不还、信用卡套现等不良记录,都会在您的征信报告上留下“污点”,直接影响您的贷款申请。即使只是一次小额逾期,也可能导致贷款被拒或额度降低、利率提高。银行希望看到的是按时足额还款的良好记录。

如何维护良好征信: 建议大家平时养成良好的还款习惯,避免逾期;合理使用信用卡,不要盲目借贷;定期查询自己的征信报告(每年至少一次),及时发现并纠正错误信息。

四、清晰的居住证明:落脚点的“安心锁”

虽然您要贷款买车,但金融机构也希望知道您有稳定的居住地址,就像给这笔贷款加了一把“安心锁”。

居住地址证明: 您需要提供有效的居住证明,如:

房产证/购房合同: 如果您有自有住房,这是最直接且有力的证明。

租赁合同: 如果您租房居住,提供有效的租赁合同和近期的水电煤气账单也能作为证明。

居住证: 对于非本地户籍居民,提供长期有效的居住证也是重要的辅助材料。

稳定性考量: 稳定的居住地也间接反映了您的生活稳定性。对于银行来说,您居住地址的稳定性越高,越容易与您取得联系,降低催收风险。

五、其他附加条件:锦上添花的“加分项”

除了上述四大核心条件,不同的贷款机构可能还会根据自身风险偏好,提出一些附加要求,这些可以看作是您申请的“加分项”。

购车合同/意向书: 在申请车贷前,您需要先确定购车意向,并与经销商签订购车合同或购车意向书,明确车辆信息、价格等。

资产证明: 部分银行或汽车金融机构,特别是对于贷款额度较高或还款周期较长的申请,可能会要求您提供额外的资产证明,如房产证明、大额银行存款证明、有价证券等,以证明您除了收入之外还有其他可支配的资产,进一步增强还款能力。

共同借款人/担保人: 如果您的个人条件稍有不足(例如收入略低或征信记录不够完美),银行可能会要求您提供一位有良好信用和稳定收入的共同借款人(共同还款)或担保人(承担连带还款责任),这相当于给您的贷款申请增加了“双重保险”。

车辆评估: 贷款机构还会对您拟购买的车辆进行评估,确认其价值符合贷款要求。通常,车辆首付比例、新旧程度、品牌、车型等也会影响贷款的审批。

办理流程简述

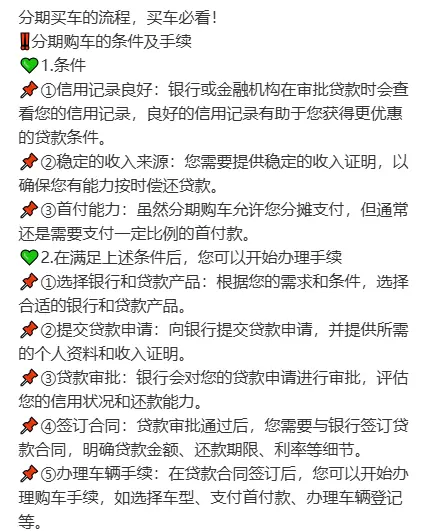

了解了条件,办理流程也得心中有数,这样才能“磨刀不误砍柴工”:

选择贷款机构: 银行、汽车金融公司、P2P平台等,选择适合自己的贷款产品。

准备材料: 根据上述条件,整理好身份证、收入证明、征信报告、居住证明、购车合同等必备材料。

提交申请: 将准备好的材料提交给选定的贷款机构。

审批与签约: 机构会对您的申请进行审核,通常包括征信查询、收入核实、电话回访等。审批通过后,会通知您签订贷款合同。

办理抵押与放款: 车辆上牌后,金融机构会办理车辆抵押登记手续。抵押完成后,贷款资金会直接打入汽车经销商账户。

提车与还款: 提车后,您需按照合同约定,按时足额还款。

温馨提示:规避“坑”与“雷”

在办理车贷过程中,有些“坑”和“雷”需要您特别注意:

选择正规渠道: 务必选择银行、正规汽车金融公司等持牌金融机构,谨防各类非法贷款或高利贷陷阱。

理性评估自身还款能力: “量入为出”是金钱永恒的真理。在申请贷款前,务必仔细计算自己的月收入和固定支出,确保每月车贷月供不会给您带来过大的经济压力。别让“面子车”变成“负担车”。

详细阅读合同条款: 签订合同前,务必逐字逐句仔细阅读,特别是关于贷款利率、还款方式、逾期罚息、提前还款条件等条款,有任何疑问及时向工作人员询问清楚。

注意保护个人信息: 在提供个人资料时,注意保护好身份证号码、银行卡信息、征信报告等敏感信息,避免泄露。

常见问题解答

Q1:征信不好还能办理车贷吗?A1:如果征信报告中有严重的逾期记录或“呆账”等不良记录,办理车贷的难度会非常大,甚至可能被直接拒贷。如果是轻微的、偶发的逾期,且已经还清,部分机构在您提供合理解释并有其他良好资质的情况下,可能会酌情考虑。但为了长远考虑,保持良好的征信记录是金融活动中的“生命线”。

Q2:没有稳定工作可以贷款吗?A2:对于银行和正规金融机构来说,没有稳定工作(例如自由职业者、个体经营者)办理车贷确实会增加难度。但并非完全没有可能,您需要提供更多有力的收入证明,如连续的银行流水、营业执照、纳税证明等,证明您有持续的、足够的还款能力。此外,提供有稳定工作和良好征信的担保人或共同借款人也是一个途径。

Q3:车贷审批一般需要多久?A3:车贷审批时间因机构和个人资料完整度而异。银行审批通常会慢一些,可能需要3-7个工作日,甚至更长。汽车金融公司通常审批效率更高,可能在1-3个工作日内完成,甚至有些在资料齐全的情况下可以当天批复。

Q4:车贷利率怎么算?A4:车贷利率通常以年化利率(或月利率)表示,并会根据央行基准利率、贷款机构的风险评估、您的个人征信状况、贷款期限、贷款金额以及是否有担保等因素浮动。最终的月供计算会采用等额本息或等额本金等方式。建议您在办理前仔细询问清楚综合费率(包含手续费等),避免“套路贷”。

Q5:全款买车和分期买车哪个更划算?A5:这取决于您的个人财务状况和理财观念。 * 全款买车: 可以省去贷款利息、手续费等,总支出最低。适合资金充裕、不喜欢负债的人。 * 分期买车: 可以减轻短期资金压力,让您有更多的流动资金用于投资或其他方面。如果您的资金投资回报率高于贷款利率,那么分期买车可能更划算。但您需要支付额外的利息和相关费用。

总结

办理汽车分期贷款并非“高不可攀”,但确实需要您提前做好功课,了解并满足各项核心条件。稳定的身份、持续的收入、良好的征信和清晰的居住证明,是您成功迈向“有车一族”的关键所在。提前准备好相关材料,选择正规的贷款机构,并结合自身情况理性评估,您就能在购车之路上走得更加顺畅,早日开上心仪的爱车,享受便捷的出行生活。